logo 轉(zhuǎn)曲.png)

高端商品的紅利,商場還能吃多久?

時間:2022-02-08 16:03

“高端消費需求釋放”是這兩年的消費亮點,之前國家統(tǒng)計局新聞發(fā)言人曾表示,這兩年消費形勢受到疫情擾動,但從總體來看,消費升級的態(tài)勢在持續(xù)。升級消費對實體商場有何影響?當前高端商品的利好能持續(xù)多久?

春節(jié)前,貝恩公司發(fā)布的《2021年中國奢侈品市場報告》稱,由于新冠疫情導(dǎo)致出境游受限,大部分中國消費者選擇在境內(nèi)購買奢侈品。得益于此,2021年中國境內(nèi)奢侈品市場(不包括港澳臺地區(qū))全年增幅36%,規(guī)模近4710億元,較2019年近乎翻番。報告指出,從奢侈品的品類看,皮具以約60%的銷售額增速拔得頭籌,時裝和生活方式品類以約40%的增速位居其后。珠寶品類的增速雖不及2020年,但仍達到約35%。高端腕表和奢侈品美妝則分別增長30%和20%左右。

圖:某商場內(nèi)的名表柜臺(圖源:頭條號818零售商業(yè))

和上述報告相對應(yīng),近期一些奢侈品公司發(fā)布了2021年的全年經(jīng)營業(yè)績,大多為增長態(tài)勢,并且普遍提到中國市場對公司業(yè)績的貢獻,這也反映出消費市場的旺盛需求。以下?lián)A麗志等媒體:

1. 意大利奢侈品集團Tod's(托德斯)2021財年實現(xiàn)銷售收入8.84億歐元,同比上升38.7%。報告期內(nèi),Tod's集團在中國的表現(xiàn)最強勁,同比大漲59.5%,與2019年相比也大漲45.9%。

2. 另一家意大利奢侈品牌Prada(普拉達) 集團表示,以固定匯率計算,集團2021年全年總收入為33.64億歐元,與2020年相比增長41%,與2019年相比增長8%。主要得益于零售渠道的出色表現(xiàn)。

3. 法國奢侈品巨頭LVMH集團2021年全年銷售總額642億歐元;凈利潤120億歐元,較2019年增長68%,較2020年飆升156%。旗下路易威登和迪奧品牌需求強勁。

圖:某商場內(nèi)的奢侈品櫥窗(圖源:頭條號818零售商業(yè))

4. 瑞士奢侈鐘表制造商Audemars Piguet(愛彼表)2021年銷售額達到16億瑞士法郎,較疫情前2019年的12億瑞士法郎和2020年的11億瑞士法郎大幅增長。

5. 意大利奢侈品公司 Ermenegildo Zegna(杰尼亞)2021財年銷售收入同比增長27%至12.9億歐元。大中華地區(qū)銷售額同比也大幅增長了34%。

6. 瑞士奢侈品巨頭Richemont(歷峰集團)公布截至2021年12月31日的2022財年第三季度財務(wù)數(shù)據(jù),所有地區(qū)、渠道和業(yè)務(wù)領(lǐng)域的銷售額都實現(xiàn)了兩位數(shù)的增長,集團總銷售額和2021財年同期相比增長32%,與2020財年同期相比增長38%。

7. 瑞士Swatch(斯沃琪)集團在2021年實現(xiàn)銷售額73.13億瑞士法郎,同比增長29.6%至。集團預(yù)計2022年銷售額將恢復(fù)甚至趕超疫情前水平。

8. 周大福集團在2021的第二、三、四季度,零售額同比增長69.8%、55.8%和31.1%,中國內(nèi)地占集團零售總額的88.8%。

由于需求旺盛,同時應(yīng)對成本上漲,我們看到在過去的一年,勞力士、愛馬仕、雅詩蘭黛、香奈兒、迪奧等眾多奢侈品在調(diào)高價格。

圖:上海虹橋機場內(nèi)的巨幅化妝品廣告(圖源:頭條號818零售商業(yè))

春節(jié)前后,多家零售上市公司發(fā)布了2021年業(yè)績預(yù)告。其中,中高端商場(以百貨和購物中心業(yè)態(tài)為主)的業(yè)績普遍上升,有的上升幅度較大。

以2021年“歸屬于上市公司股東的扣除非經(jīng)常性損益的凈利潤”口徑為例:

1.王府井預(yù)計為8.58億元到10.38億元,同比增加110%到155%;

2.翠微股份預(yù)計為0.86億元到1.26億元,同比增加184.10%到223.02%。

3.南京新百在9.94億元到12.32億元之間,同比增加49.46%到85.22%;

4.杭州解百預(yù)計為2.86億萬元至3.16億元,同比增長41.85%至 56.73%;

5.茂業(yè)商業(yè)公司預(yù)計為3.52億萬元到4.22億萬元,同比增加 15.8%到 38.8%。

……

在公司的業(yè)績預(yù)告中,一般對業(yè)績增長原因有簡要概述,共性的包括:門店調(diào)改升級、數(shù)字化水平提升、強化管理降本增效、高端消費需求釋放等。

中高端百貨和購物中心是奢侈品消費的主要渠道,同時奢侈品還幫助門店提升品牌形象,吸引年輕和高端消費者,帶動其它關(guān)聯(lián)消費。

恒隆集團2021年總收入上升15%至港幣109.19億元港幣,營業(yè)溢利增加13%至港幣78.07億元。公司在年報中分析:受惠于內(nèi)地高端商場尤其強勁的表現(xiàn),商場的租賃收入以人民幣計值按年攀升25%。上海港匯恒隆廣場錄得18%的收入增長和56%的租戶銷售額升幅。商場引入多家高級品牌以加強其奢侈品牌組合,奠定其作為上海地區(qū)生活時尚據(jù)點的定位。租戶銷售額亦按年增長33%至89%不等。

表:恒隆集團內(nèi)地高端商場業(yè)績

| 商場名稱及所在城市 | 收入(人民幣百萬元) | 年末租出率 | |||

| 2021 | 2020 | 變動 | 2021 | 2020 | |

| 高端商場業(yè)績 | |||||

| 上海恒隆廣場 | 1,782 | 1426 | 25% | 100% | 99% |

| 上海港匯恒隆廣場 | 1,163 | 984 | 18% | 100% | 98% |

| 沈陽市府恒隆廣場 | 106 | 95 | 12% | 90% | 89% |

| 無錫恒隆廣場 | 373 | 267 | 40% | 98% | 96% |

| 大連恒隆廣場 | 164 | 136 | 21% | 87% | 77% |

| 昆明恒隆廣場 | 269 | 183 | 47% | 97% | 91% |

| 武漢恒隆廣場 # | 153 | 不適用 | 84% | 不適用 | |

| 合計 | 4,010 | 3,091 | 30% | ||

#于2021年3月開業(yè)

來源:恒隆集團年報,中國百貨商業(yè)協(xié)會整理

九龍倉尚未公布2021全年業(yè)績,上半年報告數(shù)據(jù)顯示:集團收入增加122%,至123.37億港幣。報告中稱:成都國際金融中心商場以網(wǎng)羅頂級品牌及將潮流趨勢融合文化創(chuàng)新聞名,并經(jīng)常擠身內(nèi)地十大最高銷售額之列,出租率達到96%。

圖:成都春熙路上的國際金融中心商場(圖源:頭條號818零售商業(yè))

武漢武商集團股份有限公司公司前三季度營業(yè)收入52.85億元,同比增加18.77%,歸屬上市公司股東的凈利潤5.48億元,同比增加171.29%。公司報告分析:下屬各零售實體搶抓“節(jié)日經(jīng)濟”,圍繞春節(jié)、五一、畢業(yè)季、七夕、中秋、周年慶、店慶月等消費熱點,搶占首店首發(fā)首展資源。

圖:武商集團武漢國際廣場內(nèi)景(圖源:頭條號818零售商業(yè))

杭州解百在業(yè)績預(yù)告中分析:公司各板塊始終堅持在防疫常態(tài)化下抓經(jīng)營,控股子公司杭州大廈調(diào)改和精細化運營并舉,加之海外高端消費回流的影響仍在持續(xù),經(jīng)營業(yè)績有了顯著提升。

圖:杭州大廈購物城(圖源:杭州大廈官網(wǎng))

太古地產(chǎn)的前三季度報告中,對內(nèi)地市場的物業(yè)出租率和零售銷售增長進行了梳理,出租率原來基數(shù)就很高,同比保持持平或略有增長,零售銷售增幅較大。

表:太古地產(chǎn)內(nèi)地零售物業(yè)2021年前三季度的業(yè)績

中國內(nèi)地 | 租用率 | 零售銷售增長 | |

截止2020年 12月31日 | 截止2021年 9月30日 | 截止2021年 9月30日 | |

北京三里屯太古里 | 99% | 100% | 58.40% |

廣州太古匯 | 100% | 99% | 48.30% |

北京頤堤港 | 98% | 98% | 10.60% |

成都遠洋太古里 | 95% | 96% | 30.70% |

上海興業(yè)太古匯 | 95% | 97% | 51.00% |

上海前灘太古里# | 不適用 | 85% | 不適用 |

#為2021年9月30日開業(yè)

來源:太古地產(chǎn)季報,中國百貨商業(yè)協(xié)會整理

圖:成都遠洋太古里(圖源:頭條號818零售商業(yè))

中高端商場是時尚的重要載體,是城市商業(yè)地標,他們往往占據(jù)城市或區(qū)域的中心商業(yè)地帶,聚客能力強,品牌宣傳上也有較大優(yōu)勢。因此,他們是品質(zhì)升級類消費,包括金銀珠寶、化妝品、服裝等的主要場所和渠道之一。

對于國內(nèi)市場消費升級的原因,中國百貨商業(yè)協(xié)會在之前的報告中進行了深入分析,包括經(jīng)濟的長期發(fā)展、年輕一代的個性化需求、恩格爾系數(shù)中食品支出隨著收入提高而占比下降的趨勢、境外消費的回流、國潮國貨的興起等。這些因素,無疑對高端商場都是利好的。

以境外消費回流為例,根據(jù)貝恩數(shù)據(jù),2020年中國消費者境內(nèi)奢侈品消費規(guī)模已超過400億歐元,占境內(nèi)境外總消費規(guī)模的比重由上年的32%驟增至超過70%,2021年占比更是達到95%左右。這一數(shù)字的背后,一方面說明中國高端消費市場需求大,另一方面也蘊含一定的危機,因為疫情的管控從長周期看是階段性的,未來隨著全球形勢恢復(fù)正常,出境游復(fù)蘇,境內(nèi)消費的占比一定會有所下降。

這也意味著未來中國境內(nèi)的奢侈品渠道競爭將更為激烈,包括線上和線下的競爭,線下百貨、購物中心、奧萊、專業(yè)店的競爭。線下作為主渠道,除了原有的眾多大型中高端商場在不斷提升品牌定位,這兩年新開業(yè)的商業(yè),大部分走中高端路線。

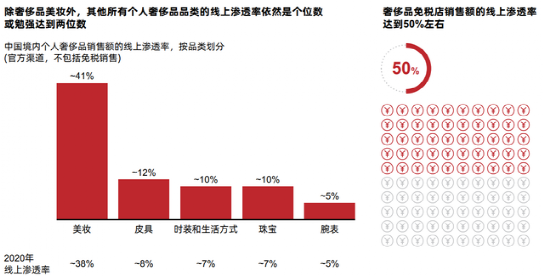

對于一個成功的商業(yè),不是只有高端的商品就萬事大吉,還要有靚麗環(huán)境、沉浸體驗、貼心服務(wù)、技術(shù)加持等全面能力的提升。以數(shù)字化為例,根據(jù)貝恩報告,線上奢侈品銷售增速快于線下。各大品類奢侈品在建設(shè)線下門店同時,許多營銷活動已逐步轉(zhuǎn)移至線上。報告稱,2021年中國個人奢侈品線上銷售額的增速將達到56%,而線下為30%。中國奢侈品市場整體線上滲透率達到近26%。

來源:貝恩《2021年中國奢侈品市場報告》

分析化妝品線上占比高的主要原因:一是化妝品的標準化程度高,同一種商品在哪個渠道都是一樣的;二是消費者的品牌忠誠度高,一般只鐘情于1-2個品牌;三是信用發(fā)展,無論是品牌官網(wǎng)還是商場柜臺,都值得信任;四是線下百貨的化妝品經(jīng)營以直營為主,當百貨開始向線上延伸時,化妝品就成為主打品類,因為自營可以控制庫存、供應(yīng)鏈、物流等。

在體驗和服務(wù)上,行業(yè)的表現(xiàn)參差不齊。優(yōu)秀的案例,贏得更大的市場。如SKP,以超過35%的年度增幅近240億的銷售蟬聯(lián)店王,其成功因素,高端品牌只是大家感受到的一個方面,超過50%的自采比例、沉浸式的購物體驗、專業(yè)設(shè)計的獨特陳設(shè)和道具,甚至連賣場中的氣味都是由專業(yè)公司提供服務(wù),這些都是成功的重要因素。與之相比,絕大多數(shù)商場不盡如人意,還有很大的提升空間。經(jīng)營如逆水行舟,不進則退,最終被消費者淘汰。

圖:北京SKP(圖源:頭條號818零售商業(yè))

現(xiàn)代零售的發(fā)展,三年河東三年河西。面對將來出境游分流國內(nèi)高端消費的可能性,面對眾多強勢進場的新興商業(yè)物業(yè),商場必須早做規(guī)劃,全面加強能力建設(shè),特別是高端商品的渠道能力建設(shè),以迎接更為激烈的市場競爭。

往期推薦